Bình luận hàng tuần: "Thùng thuốc nổ Trung Đông" đã phát nổ! Cuộc chiến khốc liệt giữa Palestine và Israel đã gây chấn động thế giới, dầu thô bùng nổ dữ dội, vàng tăng vọt và đồng đô la Mỹ đảo chiều.

Bản tin tài chính FX168 (Hồng Kông) đưa tin ngày 9 tháng 10 - 13 tháng 10 Tổng quan thị trường: Cuộc chiến khốc liệt tuần này giữa Palestine và Israel đã châm ngòi cho "thùng thuốc súng ở Trung Đông". Thị trường toàn cầu rơi vào làn sóng e ngại rủi ro vào đầu năm trong tuần và trước cuối tuần, vàng và dầu thô bùng nổ dữ dội. Điệp khúc ôn hòa của Cục Dự trữ Liên bang đã khôi phục niềm tin vào các tài sản rủi ro vào giữa tuần, đồng đô la Mỹ và lãi suất trái phiếu Mỹ đều giảm. Tuy nhiên, chỉ số CPI của Mỹ được theo dõi chặt chẽ đã cho thấy điều đó ngược lại, và đồng đô la Mỹ "hồi sinh".

Xét về diễn biến thị trường, thị trường toàn cầu đã trải qua những thăng trầm do tác động của nhiều tin tức, chứng khoán Mỹ mất đi phần lớn lợi nhuận, đồng đô la Mỹ đảo chiều điên cuồng, vàng quay trở lại mức 1.900 USD và dầu thô đã tăng hơn 5%.

Thị trường tiền tệ: Đồng đô la Mỹ đảo chiều điên cuồng trong tuần này. Khi đặt cược vào việc lãi suất của Cục Dự trữ Liên bang đạt đỉnh tiếp tục tăng lên, lợi suất trái phiếu Mỹ tiếp tục giảm từ mức cao, cùng với sự chuyển hướng ôn hòa bất ngờ của các quan chức Cục Dự trữ Liên bang, đồng đô la Mỹ đã bị kéo xuống kể từ đầu tuần, đóng cửa. trong sáu ngày giao dịch liên tiếp tính đến thứ Tư. Mức giảm dài nhất trong hơn ba năm, với mức thấp nhất chạm mức 105,53. Tuy nhiên, được thúc đẩy bởi dữ liệu lạm phát CPI bất ngờ của Hoa Kỳ hôm thứ Năm, chỉ số Hoa Kỳ đã tăng mạnh và trở lại trên mốc 106, Đảo ngược mọi tổn thất trong tuần. Vào thứ Sáu, nó thậm chí còn tấn công Trung Đông, chạm mức 106,79 do lực mua trú ẩn an toàn khi căng thẳng leo thang, với mức tăng trong tuần đạt 0,54%.

(Biểu đồ hàng ngày của chỉ số đô la Mỹ, Nguồn:FX168)

Khi đồng đô la Mỹ chạm đáy và phục hồi, đồng euro có xu hướng ngược lại, tiếp tục đà phục hồi lên trên 1,0630 vào đầu tuần, lập kỷ lục sáu ngày giao dịch liên tiếp tăng. kéo dài. Sau khi CPI của Mỹ làm sống lại kỳ vọng Cục Dự trữ Liên bang tăng lãi suất, đồng euro tăng giá, đột ngột dừng lại và sớm giảm xuống dưới mốc 1,06, thậm chí vào thứ Sáu còn chạm mức 1,0495, cho thấy xu hướng tăng giảm trong tuần đó, với mức giảm hàng tuần đạt 0,77%. Xu hướng của Bảng Anh trong tuần này tương tự như xu hướng của đồng euro, thể hiện hình chữ “V” ngược, đã leo lên trên mốc 1,23 trong ba ngày giao dịch liên tiếp kể từ đầu tuần, đạt mức tối đa là 1,2337. Sau 2 ngày giao dịch, nó giảm mạnh và từ bỏ mọi lợi nhuận, kết thúc 6 ngày giao dịch liên tiếp. Đà tăng cuối cùng đóng cửa ở mức 1.2138, với mức giảm 100 điểm, tương đương 0,82% trong tuần. USD/JPY tiếp tục củng cố phạm vi trước đó, đạt mức thấp nhất là 148,16, sau đó quay trở lại trên 149 dưới ảnh hưởng của đồng đô la Mỹ mạnh, tiến gần đến mốc 150. Thị trường cảnh giác trước sự can thiệp của Ngân hàng Trung ương Nhật Bản.

(Biểu đồ hàng ngày EUR/USD, Nguồn:FX168)

Hàng hóa: Vàng bùng nổ dữ dội trong tuần này. Căng thẳng leo thang ở Trung Đông đã dẫn đến dòng vốn chảy vào các nơi trú ẩn an toàn. Giá vàng tăng cao hơn và mở cửa trên 1.860 USD vào thứ Hai, sau đó dao động tăng lên. Nhu cầu về nơi trú ẩn an toàn nóng lên. tăng trở lại vào thứ Sáu và giá vàng tăng hơn 60% vào ngày hôm đó. Đồng đô la Mỹ đã tăng trên mốc 1.900 trong một đợt giảm mạnh, đạt mức tối đa là 1.930 USD, mức tăng trong một ngày lớn nhất kể từ ngày 17 tháng 3, mức tăng đạt 98 USD, tương đương 5,38%, đây cũng là mức tăng hàng tuần lớn nhất kể từ giữa tháng 3. Đồng thời, số phận của bạc cũng trải qua những thay đổi lớn, sau xu hướng tăng đầy biến động trên 22 USD vào đầu tuần, nó đã tăng gần 4% vào thứ Sáu, đạt mức tối đa là 22,80 USD và tăng hơn 1 USD. tuần và mức tăng hàng tuần vượt quá 5%.

(Biểu đồ hàng ngày của vàng giao ngay, Nguồn:FX168)

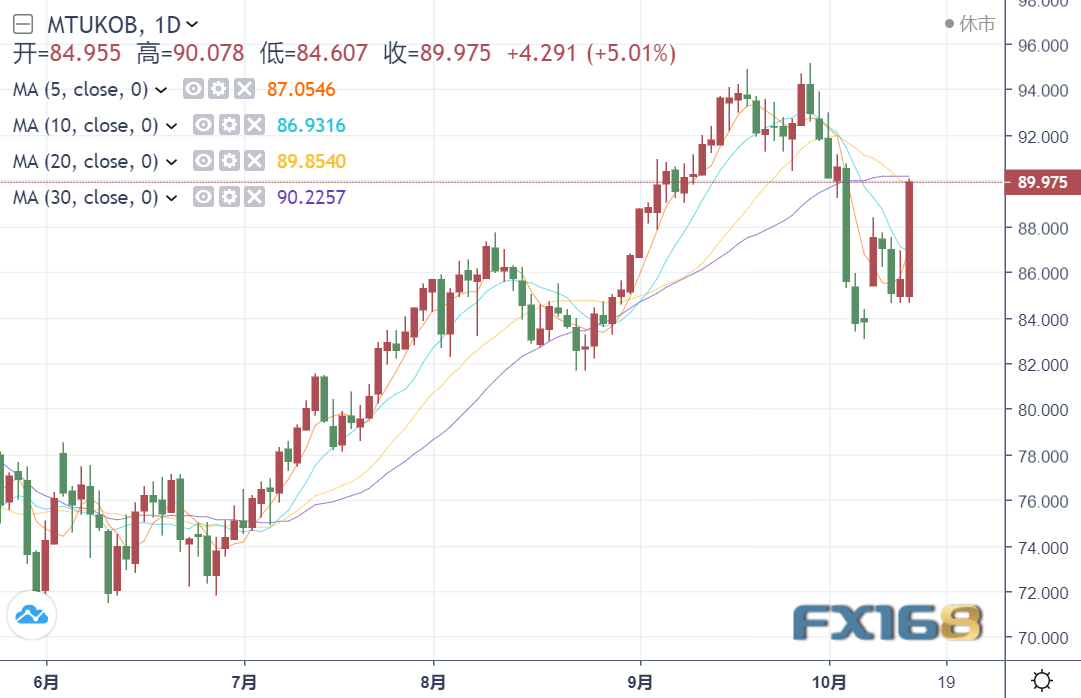

Dầu thô tuần này bùng nổ sau khi dầu thô Brent biến động trong biên độ đầu tuần, Xu hướng tăng giá đã bùng phát hoàn toàn vào thứ Sáu, với mức tăng hơn 5% trong ngày, đạt 91 USD và mức tăng tích lũy là 7,46% trong tuần, đây là mức tăng hàng tuần lớn nhất kể từ tuần 10 tháng 2. Đồng thời, giá dầu thô WTI tương lai của Mỹ đã vượt 87 USD vào thứ Sáu, tăng 5,92% trong tuần này, mức tăng hàng tuần lớn nhất kể từ tuần ngày 1 tháng 9 và là mức tăng hàng tuần lớn thứ 2 trong nửa năm.

(Biểu đồ hàng ngày của dầu thô Brent, Nguồn :FX168)

Thị trường chứng khoán toàn cầu: 3 chỉ số chứng khoán lớn của Mỹ có mức tăng giảm trái chiều trong tuần này. S&P tăng 0,45%, tăng trong 2 tuần liên tiếp, Chỉ số công nghiệp trung bình Dow Jones tăng 0,79%, chấm dứt chuỗi ba tuần giảm điểm và Nasdaq, vốn đã tăng trong hai tuần liên tiếp, giảm 0,18%. Chỉ số STOXX 600 của Châu Âu tăng 0,96% trong suốt tuần. 3 chỉ số A-share chính đều giảm trong tuần này, với Chỉ số Shanghai Composite giảm 0,72%, Chỉ số Thành phần Thâm Quyến giảm 0,41%, Chỉ số ChiNext giảm 0,36%, Chỉ số Shanghai Composite 50 giảm 0,72% , và chỉ số Thượng Hải và Thâm Quyến 300 giảm 0,71%.

Trên thị trường trái phiếu, giá trái phiếu Mỹ nhìn chung tăng trong tuần này. Lợi suất trái phiếu kho bạc kỳ hạn 10 năm của Mỹ giảm 7,42 điểm cơ bản xuống 4,6227%, với mức giảm tích lũy là 18,02 điểm cơ bản trong cả tuần. Lợi suất trái phiếu kho bạc Mỹ kỳ hạn hai năm giảm 1,27 điểm cơ bản xuống 5,0560%, giảm 2,96 điểm cơ bản trong tuần.

Tóm tắt các tiêu đề trong tuần:

"Thùng thuốc nổ Trung Đông" phát nổ! Giao tranh ác liệt giữa Palestine và Israel gây chấn động thế giới

Tuần này, tình hình giữa Palestine và Israel đã nóng lên, một đợt xung đột quân sự mới đã nổ ra giữa Israel và Palestine vào cuối tuần trước, thị trường tài chính rơi vào tình trạng "mất điện".Trước cuối tuần, làn sóng ngại rủi ro lại tràn qua, thậm chí còn dữ dội hơn.

Một đợt xung đột quân sự mới nổ ra giữa Israel và Palestine vào ngày 7/10. Phong trào Kháng chiến Hồi giáo Palestine (Hamas) đã phát động các hoạt động quân sự chống lại Israel trong ngày lễ Do Thái ngày hôm đó. Quân đội Israel đã tiến hành nhiều đợt không kích vào Dải Gaza.

Bộ trưởng Quốc phòng Mỹ Austin cho biết, trong bối cảnh xung đột Palestine-Israel leo thang, Mỹ đã điều nhóm tác chiến tàu sân bay "Ford" tới phía đông Địa Trung Hải và tăng cường lực lượng không quân trong khu vực.

Vụ ẩu đả ác liệt đã tác động lớn đến thị trường tài chính vào thứ Hai (9/10). Giá dầu quốc tế tăng hơn 4% sau khi mở cửa, đồng đô la Mỹ và vàng giao ngay đều tăng giá và mở cửa cao hơn, giá vàng từng vượt quá 1.855 USD/ounce, trong khi hợp đồng tương lai chỉ số chứng khoán Mỹ chịu tổn thất nặng nề.

Giá dầu quốc tế tăng hơn 4% sau cuộc tấn công bất ngờ của Hamas vào Israel cuối tuần qua đe dọa gây bất ổn ở Trung Đông. Trung Đông là một điểm nghẽn hàng hải lớn và là nhà cung cấp dầu thô, nhiên liệu và năng lượng chính cho người tiêu dùng toàn cầu.

Các thương nhân lo ngại rằng sự leo thang bạo lực, cho đến nay chỉ giới hạn ở Trung Đông, có thể châm ngòi cho một cuộc chiến tranh ủy nhiệm mang tính hủy diệt hơn, có thể lôi kéo Mỹ và Iran vào cuộc.

Các sự kiện gần đây ở Israel không gây ra mối đe dọa ngay lập tức đối với nguồn cung. Tuy nhiên, bất kỳ hành động trả đũa tiềm tàng nào chống lại Iran sẽ làm dấy lên lo ngại về eo biển Hormuz trong bối cảnh có thông tin cho rằng Cộng hòa Hồi giáo có liên quan đến vụ tấn công. Eo biển Hormuz là tuyến đường vận chuyển quan trọng mà Iran đe dọa đóng cửa khi Mỹ gửi tàu chiến tới khu vực.

Các nhà phân tích Brian Martin và Daniel Hynes của ANZ Group Holdings Ltd. cho biết trong một báo cáo: “Chìa khóa của thị trường sẽ là liệu xung đột có được kiềm chế hay lan rộng sang các khu vực khác, đặc biệt là Ả Rập Saudi, ít nhất là vào thời điểm ban đầu hay không”. kịch bản này vẫn còn hạn chế về phạm vi, thời gian và tác động đến giá dầu. Tuy nhiên, mức độ biến động dự kiến sẽ cao hơn."

Ngoài ra, đồng đô la Mỹ đã mạnh lên so với hầu hết các loại tiền tệ chính sau khi mở cửa ở châu Á vào thứ 2. Vàng giao ngay mở cửa tăng mạnh vào thứ 2, với giá vàng chạm mức tối đa 1.855,60 USD/ounce và chỉ số chứng khoán tương lai của Mỹ giảm mạnh. Các thương nhân phản ứng trước cuộc tấn công gây sốc của Hamas ở Israel.

Sau đó, do động thái ôn hòa bất ngờ của Cục Dự trữ Liên bang, các nhà đầu tư một lần nữa chuyển sự chú ý sang chính sách tiền tệ, nhưng đà này không tiếp tục, cơn bão trú ẩn an toàn lại tấn công vào thứ Sáu khi các thị trường tìm nơi trú ẩn trước cuối tuần khi Israel đưa ra thời hạn 24 giờ để sơ tán.

Ngày 13/10, quân đội Israel đã yêu cầu người dân ở phía bắc Gaza sơ tán về phía nam, cho biết họ đang tiến hành các hoạt động quân sự ở đó để tấn công năng lực quân sự của Hamas. Điều này có nghĩa là có nhiều khả năng xung đột Israel-Palestine sẽ leo thang thành chiến tranh trên bộ và Dải Gaza sẽ trở thành chiến trường.

Khi tâm lý e ngại rủi ro tăng lên, nợ của Mỹ tăng trở lại, với lãi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm từng giảm hơn 10 điểm cơ bản, chấm dứt 5 tuần tăng liên tiếp; chỉ số đô la Mỹ tăng lên mức cao nhất trong một tuần trong hai tuần liên tiếp; vàng tăng trở lại mạnh mẽ, ghi nhận mức tăng trong ngày đầu tiên sau 10 tháng, tăng hơn 3% và tăng hơn 5% trong cả tuần, mức tăng lớn nhất trong gần 7 tháng. Dầu thô đạt mức tăng hàng ngày lớn nhất trong nửa năm vào thứ Ba, với dầu Brent tăng hơn 7% trong một tuần, mức tăng lớn nhất trong 8 tháng; khí tự nhiên châu Âu tăng hơn 40% trong cả tuần.

Trong một tuyên bố, quân đội Israel kêu gọi “sơ tán tất cả dân thường ở Thành phố Gaza khỏi nhà của họ về phía nam và tới các khu vực phía nam Gaza vì sự an toàn và bảo vệ của chính họ”.

Thông cáo báo chí của chính phủ Israel cũng kêu gọi người Gaza tránh xa biên giới Israel: “Vì sự an toàn của bản thân và gia đình, vui lòng tránh xa Hamas, tổ chức sử dụng bạn làm lá chắn sống”. Quân đội cho biết thêm: “Bạn sẽ chỉ có thể quay lại Thành phố Gaza sau khi có một thông báo cho phép khác được ban hành”.

Theo Liên Hợp Quốc, cơ quan đã được thông báo trước đó về lệnh "chuyển giao" này, nó liên quan đến khoảng 1,1 triệu trong số 2,4 triệu cư dân của Gaza. Thông qua người phát ngôn, Liên Hợp Quốc cảnh báo Israel rằng việc sơ tán quy mô lớn như vậy là "không thể tránh khỏi những hậu quả nhân đạo tàn khốc". Liên hợp quốc kêu gọi mạnh mẽ dỡ bỏ lệnh này, nếu được xác nhận, để ngăn chặn thảm kịch vốn đã xảy ra leo thang thành tình thế thảm khốc. "

AFP đưa tin, hàng nghìn người Palestine đã chạy trốn đến miền nam Gaza vào thứ Bảy. Theo Liên hợp quốc, ước tính hàng chục nghìn người Palestine đã di cư về phía nam từ phía bắc Gaza, đồng thời cho biết hơn 400.000 người Palestine đã phải di dời trước khi lệnh sơ tán của Israel được ban hành.

Khoảng 1.200 người, chủ yếu là dân thường, đã thiệt mạng ở Israel kể từ cuộc tấn công đẫm máu của phong trào Hồi giáo Palestine gây ra xung đột vào ngày 7/10. Tại Dải Gaza, Israel đã phát động một cuộc tấn công quy mô lớn khiến 1.417 người thiệt mạng, trong đó có nhiều dân thường, theo chính quyền địa phương Palestine. Sau cuộc tấn công, quân đội tuyên bố đã tìm thấy thi thể của 1.500 chiến binh Hamas xâm nhập.

Điệp khúc chim bồ câu của Fed khiến thị trường thoát khỏi làn sóng ác cảm rủi ro

Bị ảnh hưởng bởi tình hình leo thang ở Trung Đông vào đầu tuần, tâm lý e ngại rủi ro của thị trường tăng lên, nhưng tình trạng này nhanh chóng bị phá vỡ bởi động thái ôn hòa của Cục Dự trữ Liên bang.

Cuối tuần qua, các nhà giao dịch đã tăng cường đặt cược vào việc Cục Dự trữ Liên bang sẽ tăng lãi suất một lần nữa sau khi việc làm ở Mỹ bất ngờ tăng mạnh trong tháng 9. Tuy nhiên, câu chuyện đó đã thay đổi trong tuần này khi các quan chức ngân hàng trung ương dập tắt những suy đoán như vậy.

Một số quan chức Fed lưu ý rằng sự gia tăng gần đây của lãi suất trái phiếu dài hạn có thể giúp ích cho nỗ lực chống lạm phát của họ.

Bài phát biểu của Phó Chủ tịch Cục Dự trữ Liên bang Philip Jefferson và Chủ tịch Fed Dallas Lorie Logan đã khiến các nhà đầu tư giảm khả năng Fed tăng lãi suất thêm.

Jefferson đã nói trong bài phát biểu trước Hiệp hội Kinh tế Kinh doanh Quốc gia (NABE) vào ngày 9: "Chúng ta đang trong giai đoạn quản lý rủi ro nhạy cảm và chúng ta phải cân bằng rủi ro từ các chính sách quá lỏng lẻo hoặc quá hạn chế." Ông nói thêm, " Thông qua sự gia tăng lợi suất trái phiếu, các điều kiện tài chính sẽ thắt chặt và chính sách trong tương lai sẽ được đánh giá dựa trên điều này."

Phát biểu tại cùng một sự kiện ngày hôm đó, Logan cho biết lợi nhuận cao hơn mà các nhà đầu tư yêu cầu để nắm giữ trái phiếu chính phủ dài hạn của Hoa Kỳ có thể bù đắp cho nhu cầu Cục Dự trữ Liên bang tăng thêm lãi suất chính sách. “Nếu lãi suất dài hạn tiếp tục tăng do phí bảo hiểm dài hạn tăng thì có thể sẽ ít cần phải tăng lãi suất quỹ Fed hơn.” Cần lưu ý rằng Logan là một trong những quan chức diều hâu ủng hộ việc tiếp tục tăng lãi suất.

Chủ tịch Fed Atlanta Raphael Bostic phát biểu trước một căn phòng đầy các nhân viên ngân hàng ở Nashville vào thứ Ba (10): "Tôi thực sự không nghĩ chúng ta cần tăng lãi suất."

Bostic cho biết hôm thứ Ba tại cuộc họp thường niên của Hiệp hội Ngân hàng Hoa Kỳ: “Tôi nghĩ rằng lãi suất chính sách của chúng tôi đang ở một vị trí đủ chặt chẽ để giảm lạm phát xuống 2%." “Thực tế, tôi không nghĩ chúng ta cần tăng lãi suất nữa”.

“Các nhà hoạch định chính sách đã bắt đầu thừa nhận rằng các điều kiện tài chính đã thắt chặt đáng kể sau đợt tăng đột biến gần đây của lãi suất Kho bạc Hoa Kỳ, khiến cho các hành động chính sách tiếp theo trở nên ít cần thiết hơn”. Ben Jeffery của BMO Capital Markets cho biết: “Sự thừa nhận này có thể làm giảm bớt những lo ngại rằng sẽ cần phải tăng lãi suất thêm”.

Sau đó, biên bản cuộc họp tháng 9 của Cục Dự trữ Liên bang cho thấy sự không chắc chắn ngày càng tăng về hướng đi của nền kinh tế Mỹ, khiến các nhà hoạch định chính sách phải áp dụng quan điểm thận trọng mới vào tháng trước, điều mà các quan chức hàng đầu của Fed đã nhắc lại trong một loạt tuyên bố trong tuần này.

Brian Lan, giám đốc điều hành của công ty giao dịch GoldSilver Central có trụ sở tại Singapore, cho biết: “Chúng ta sắp kết thúc đợt tăng lãi suất, có thể là đợt tăng 25 điểm cơ bản cuối cùng, điều này sẽ không có tác động lớn đến thị trường vì điều này đã được dự đoán trước”.

Dữ liệu từ FedTool của Chicago Mercantile Exchange cho thấy thị trường tiếp tục giảm khả năng Cục Dự trữ Liên bang tăng lãi suất trong tháng 11 xuống 9% từ mức 13,2% ngày hôm trước và xác suất lãi suất đã đạt đỉnh là 70%.

hát một giai điệu khác? Lạm phát cứng đầu của Mỹ thử thách quyết tâm của Fed

Trong những bình luận gần đây, các quan chức Fed cho rằng lãi suất trái phiếu tăng là một yếu tố có thể cho phép họ kết thúc chu kỳ tăng lãi suất. Nhưng dữ liệu mới nhất đã gây ra một số lo ngại về lãi suất.

Hôm thứ Năm (12/10), dữ liệu do Bộ Lao động Mỹ công bố cho thấy chỉ số giá tiêu dùng (CPI) tăng 0,4% trong tháng 9, cao hơn một chút so với mức 0,3% mà các nhà kinh tế dự đoán. Trong khi đó, CPI cơ bản, không bao gồm giá thực phẩm và năng lượng biến động, là 0,3%, phù hợp với kỳ vọng.

Sự gia tăng này phản ánh chi phí nhà ở, bảo hiểm xe hơi và các dịch vụ giải trí như vé xem các sự kiện thể thao tăng cao. Ô tô đã qua sử dụng giảm nhiều nhất kể từ đầu năm và phụ tùng ô tô giảm nhiều kỷ lục.

Giá nhà đất, chiếm khoảng 1/3 chỉ số CPI tổng thể, chiếm hơn một nửa mức tăng hàng tháng và được thúc đẩy bởi công suất sử dụng phòng khách sạn tăng lớn nhất trong hai năm. Một thước đo quan trọng về chi phí nhà ở đã tăng với tốc độ nhanh nhất kể từ tháng 2. Trong tương lai, sự suy giảm kéo dài trong hạng mục này sẽ rất quan trọng đối với quỹ đạo đi xuống của lạm phát cơ bản.

Sau khi dữ liệu được công bố, chỉ số đô la Mỹ tiếp tục tăng, tăng hơn 100 điểm so với mức thấp hàng ngày; chứng khoán Mỹ biến động thấp hơn, với ba chỉ số chứng khoán lớn đều giảm hơn 0,5%; vàng giao ngay giảm xuống dưới 1.870 USD.

Các nhà phân tích cho biết dữ liệu lạm phát không cung cấp nhiều hướng dẫn về động thái tiếp theo của Fed, nhưng tỷ lệ dựa trên thị trường về việc tăng lãi suất vào tháng 12 đã tăng lên. Dữ liệu từ Chicago Mercantile Exchange cho thấy kỳ vọng về việc tăng lãi suất đã tăng lên gần 35% từ mức 26% một ngày trước đó sau khi dữ liệu được công bố.

Dữ liệu lạm phát gần đây cho thấy thị trường việc làm mạnh mẽ đang hỗ trợ nhu cầu tiêu dùng như thế nào, điều này có thể khiến áp lực giá cả vượt quá mục tiêu của Fed.

Bloomberg Economics Anna Wong và Stuart Pau cho biết: “Báo cáo CPI tháng 9 sẽ không thuyết phục được hầu hết các quan chức Fed rằng lãi suất đã đủ chặt chẽ… Cơ sở của chúng tôi là Fed sẽ giữ lãi suất ổn định trong thời gian còn lại của năm, tuy nhiên, chúng tôi cho rằng không thể bỏ qua rủi ro về một đợt tăng lãi suất khác và thị trường có thể đã đánh giá thấp điều này. "

Seema Shah, chiến lược gia trưởng toàn cầu tại Công ty quản lý tài sản chính, cho biết: “Trong khi lạm phát đang giảm dần, thị trường việc làm mạnh mẽ có nghĩa là không thể bỏ qua mối đe dọa lạm phát gia tăng, khiến Fed phải cảnh giác.” “Câu hỏi liệu có tăng lãi suất nữa hay không vẫn chưa có câu trả lời.”

Krishna Guha của Evercore ISI và những người khác cho biết dữ liệu có thể làm phức tạp thêm nỗ lực chống lạm phát của Fed.

“Báo cáo CPI tháng 9 không tốt cho Fed, nhưng sẽ khiến Fed đứng ngoài cuộc vì cơ quan này cân nhắc tiến độ giảm lạm phát và tái cân bằng lao động khó khăn hơn trong bối cảnh tăng trưởng kinh tế mạnh hơn dự kiến và lợi nhuận của Kho bạc trong những tháng gần đây Lãi suất tăng lãi suất sẽ đè nặng hơn nữa lên nền kinh tế", ông nói trong các bình luận gửi qua email.

Sau khi công bố báo cáo CPI của Mỹ, "Thông tấn xã Fed mới" Nick Timiraos tin rằng tiến trình làm chậm lạm phát đã bị đình trệ trong tháng 9, một dấu hiệu cho thấy con đường loại bỏ hoàn toàn áp lực giá cả có thể gập ghềnh. Nếu có bằng chứng mạnh mẽ hơn cho thấy áp lực giá cả và hoạt động kinh tế đang hạ nhiệt, các quan chức có thể cảm thấy thoải mái hơn với quyết định giữ lãi suất ổn định. Nhưng tình hình hiện tại là họ vẫn không thể loại trừ khả năng tăng lãi suất trong tháng 12 và khó có thể công bố tạm dừng tăng lãi suất.

Timiraos nhấn mạnh rằng có một dữ liệu rất quan trọng khác trước nghị quyết tháng 11, đó là báo cáo về chỉ số lạm phát yêu thích của Fed-chỉ số giá PCE, dữ liệu này có thể đóng vai trò thậm chí còn quan trọng hơn vào thời điểm đó.