Một "hạt giống khủng hoảng" đã được gieo! Khám phá 'bài toán đáng sợ' đằng sau 'tài sản an toàn nhất thế giới'

Bản tin tài chính FX168 (Bắc Mỹ) đưa tin, Các quan chức chính quyền Biden đã dùng từ "kỳ lạ (bizarre)" để mô tả thời điểm Fitch hạ bậc xếp hạng tín dụng của Mỹ.

Wall Street Journal đã viết rằng khi nhìn lại lịch sử, chúng ta có thể coi năm 2023 là một năm quan trọng và hành động của cơ quan này là một hồi chuông cảnh tỉnh. Động thái của Fed nhằm chống lại lạm phát đã làm tăng nguy cơ xảy ra một cuộc khủng hoảng tài chính không thể tưởng tượng được do nhiều thập kỷ rối loạn ở Washington gây ra. Vì vậy, các khoản đầu tư có nhiều khả năng cung cấp nơi trú ẩn khỏi cơn bão này cũng hấp dẫn một cách bất thường ngay bây giờ.

(hình chụp từ Wall Street Journal)

Trước đây, các nhà đầu tư đã phải trả giá đắt khi nắm giữ các chứng khoán chính phủ ngắn hạn cực kỳ an toàn. Ví dụ, 100 USD đầu tư vào trái phiếu kho bạc 3 tháng vào năm 1928 đã tăng lên chỉ 2,141 USD vào cuối năm ngoái, trong khi 100 USD đầu tư vào trái phiếu doanh nghiệp cấp trung bình đã tăng lên 46,379 USD vào năm 1928, theo giáo sư tài chính Aswath Damodaran của Đại học New York. 100 USD trong cổ phiếu đã tăng lên 624,534 USD. Đặc biệt là trong những năm sau cuộc khủng hoảng tài chính, có rất ít lợi nhuận từ bất kỳ khoản đầu tư ngắn hạn và an toàn nào.#Nguy cơ khủng hoảng nợ Mỹ#

Ray Dalio, người sáng lập Bridgewater Associates, quỹ phòng hộ lớn nhất thế giới, không đồng tình với cụm từ "tiền mặt là rác rưởi", nhưng vào thời điểm đó, có lẽ ông gắn liền với nó nhất. Anh ấy đã thay đổi giọng điệu của mình vào đầu năm nay trong một cuộc phỏng vấn với CNBC: "Tiền mặt từng là rác rưởi. Tiền mặt bây giờ hấp dẫn. So với trái phiếu, nó hấp dẫn. So với cổ phiếu, nó thực sự hấp dẫn."

Tín phiếu kho bạc không chỉ trả lãi suất cao hơn so với trước cuộc khủng hoảng tài chính mà còn trả lãi suất cao hơn trái phiếu hoặc trái phiếu dài hạn. Sau này cũng sẽ chịu tổn thất giấy tờ lớn hơn nếu lãi suất tiếp tục tăng cao hơn. Và, như Dalio đã chỉ ra, việc định giá cổ phiếu sôi nổi khiến lợi nhuận trên 5% được đảm bảo trở nên hấp dẫn.

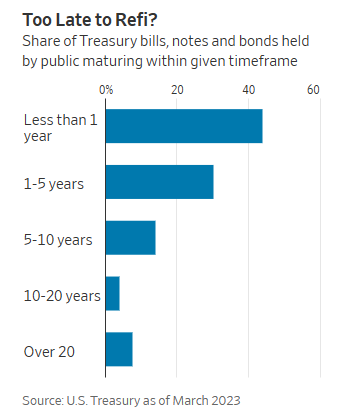

(Nguồn:Bộ tài chính Hoa Kỳ, Wall Street Journal)

Nhưng có một lý do thậm chí còn đáng lo ngại hơn tại sao tiền mặt lại là vua: Mặc dù được mệnh danh là "chứng nhận tịch thu" trong thời kỳ lạm phát năm 1970, trái phiếu Kho bạc dài hạn vẫn là tài sản được lựa chọn trong thời kỳ khủng hoảng. Lợi tức trái phiếu kho bạc 10 năm thực sự là lãi suất phi rủi ro được sử dụng để đánh giá tất cả các chứng khoán khác.

Tuy nhiên, giờ đây, nợ chính phủ đã tăng vọt sau cuộc chiến chống khủng bố, khủng hoảng tài chính toàn cầu và đại dịch. Lãi suất thấp và việc Fed mua trái phiếu che đậy áp lực này: chi phí lãi suất gần đây không còn là một phần trong chi tiêu liên bang nhiều hơn so với đầu những năm 1990. Nhưng Kho bạc Hoa Kỳ hầu như không nắm bắt được cơ hội để khóa lãi suất thấp nhất bằng cách phát hành thêm trái phiếu và trái phiếu dài hạn.

Bây giờ đã quá muộn. Văn phòng Ngân sách Quốc hội (CBO) thường xuyên cập nhật các dự báo ngân sách dài hạn, cho biết nợ của Hoa Kỳ do công chúng nắm giữ sẽ vượt quá tổng sản phẩm quốc nội (GDP) trong năm tài chính này, Và tiền lãi của khoản nợ đó sẽ tương đương với khoảng 3/4 chi tiêu phi quốc phòng tùy ý. Đến năm 2031, con số này sẽ lớn bằng.

Medicare, An sinh xã hội, và tất nhiên là tiền lãi, là không thể thương lượng về mặt pháp lý. Chi tiêu quân sự cũng không phải là tùy chọn. Không có gì ngạc nhiên khi chính phủ liên bang được mô tả là "một công ty bảo hiểm có quân đội."

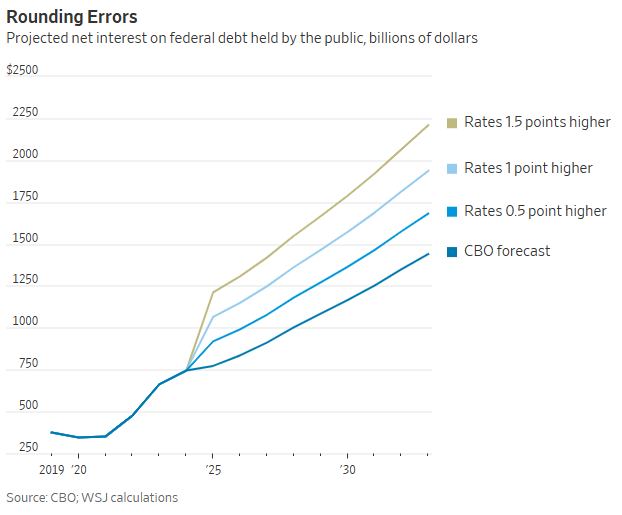

Tuy nhiên, dự báo của CBO thực sự có vẻ quá lạc quan. Cơ quan này dự kiến lãi suất ròng đối với khoản nợ này sẽ khó vượt quá 3% trong vài năm tới, mặc dù các khoản nợ ngắn hạn hiện có lãi suất hơn 5%. Nợ nần chồng chất có nghĩa là những thay đổi nhỏ trong các giả định hiện có những hậu quả lớn.

(Nguồn:CBO, Wall Street Journal)

Xét rằng khoảng 3/4 khoản nợ quốc gia của Hoa Kỳ phải được luân chuyển trong vòng 5 năm, giả sử bạn chỉ thêm 1 điểm phần trăm vào dự báo lãi suất trung bình của Văn phòng Ngân sách Quốc hội, giữ nguyên các số liệu khác, thì đến năm 2033, điều này sẽ dẫn đến nợ liên bang Tăng 3,5 nghìn tỷ USD. Đến lúc đó, chỉ riêng khoản thanh toán lãi suất hàng năm của chính phủ sẽ vào khoảng 2 nghìn tỷ USD. Ngược lại, thuế thu nhập cá nhân sẽ chỉ mang lại 2,5 nghìn tỷ USD trong năm nay.

Lãi kép có cách làm cho các tình huống tồi tệ trở nên tồi tệ hơn một cách nhanh chóng, một vòng luẩn quẩn đã khiến các nhà đầu tư bỏ chạy khỏi các quốc gia như Argentina và Nga. Việc có đồng tiền dự trữ của thế giới và một cỗ máy in tiền cho phép nước này không bao giờ bị vỡ nợ khiến nước Mỹ trở nên tốt hơn rất nhiều, nhưng không phải không có hậu quả.

Để lãi suất tăng đủ để thu hút ngày càng nhiều tiền tiết kiệm trên thế giới có thể hiệu quả trong một thời gian, nhưng nó sẽ có nguy cơ phá hủy thị trường chứng khoán và nhà ở. Hoặc Fed có thể can thiệp và mua đủ trái phiếu để giảm lợi suất, đẩy lùi lạm phát và làm giảm lợi nhuận thực của trái phiếu.

Wall Street Journal cho biết, một yếu tố phức tạp khó định lượng hơn đối với việc thắt chặt tài chính trong tương lai là sự chậm trễ hạn chế của Washington khi chi phí lãi vay trở nên đáng lo ngại. Khả năng giải cứu các ngân hàng, tài trợ vắc-xin cứu sống, trợ cấp cho công nghệ tiên tiến và thậm chí tham gia chiến tranh sẽ bị giảm sút. Một nước Mỹ thắt lưng buộc bụng sẽ là một nước có nhiều bất ổn kinh tế hơn, ít uy tín quốc tế hơn và cuối cùng là các tài sản ít hấp dẫn hơn.

Rất khó để dự đoán khi nào thị trường sẽ thực sự quan tâm đến vấn đề này -- những cảnh báo về ngân sách đã đưa ra vô số cảnh báo sai trong nhiều năm qua. Tuy nhiên, hiện tại, việc giữ tiền an toàn bằng tiền mặt đang hấp dẫn hơn bao giờ hết.