Cuộc đột kích cảnh báo "can thiệp ngoại hối"! USD/JPY gặp phải ngưỡng kháng cự trên 151,50 do dự trữ trái phiếu của Ngân hàng Nhật Bản có thể giảm lần đầu tiên kể từ năm 2008

Bản tin tài chính FX168 (Châu Á-Thái Bình Dương) đưa tin vào thứ Hai (ngày 1 tháng 4), USD/JPY giảm nhẹ xuống 151,29 và những nhà đầu cơ giá lên phải đối mặt với trở ngại trong thử thách vượt qua mức 151,50. Bộ trưởng Tài chính Nhật Bản Shunichi Suzuki nhấn mạnh đầu cơ là nguyên nhân đằng sau sự suy yếu gần đây của đồng Yên và ông không loại trừ việc thực hiện bất kỳ biện pháp nào để đối phó với biến động ngoại hối mất trật tự. Truyền thông nước ngoài cảnh báo dự trữ trái phiếu của Ngân hàng Nhật Bản sẽ giảm lần đầu tiên kể từ năm 2008.

Bloomberg đưa tin, nhà đầu tư trái phiếu chính phủ Nhật Bản có thể không chỉ phải đối mặt với yếu tố tiêu cực là tiềm năng tăng lãi suất mà còn phải đối mặt với việc giảm lượng nắm giữ trái phiếu lớn của Ngân hàng Nhật Bản ngay trong quý tới.

(Nguồn:Bloomberg)

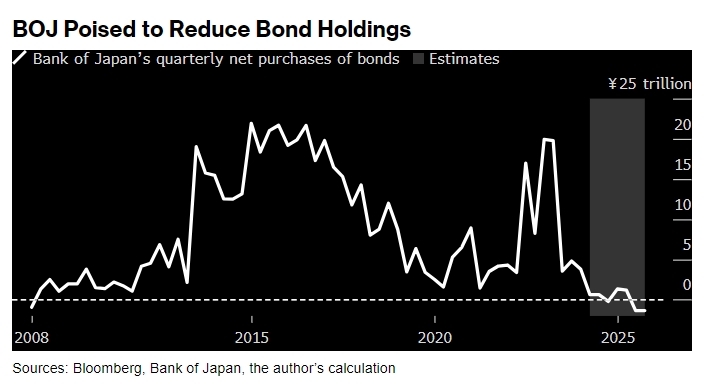

Theo phân tích của Bloomberg về bảng cân đối kế toán của BOJ, các khoản mua hàng của Ngân hàng Trung ương Nhật Bản trong khoảng thời gian từ tháng 7 đến tháng 9 dự kiến sẽ giảm xuống dưới mức nợ đáo hạn lần đầu tiên sau 16 năm. Khoảng cách sẽ chỉ là 196 tỷ yên, tương đương khoảng 1,29 tỷ USD, nhưng ngay cả khi ngân hàng trung ương duy trì việc mua trái phiếu hàng tháng ở mức khoảng 6 nghìn tỷ yên như đã nêu trong tuyên bố chính sách tháng 3, khoảng cách vẫn sẽ tăng vào năm 2025.

Trong khi lượng trái phiếu nắm giữ của Ngân hàng Nhật Bản thường giảm trong tháng cuối quý, lượng trái phiếu nắm giữ không hề giảm trong suốt thời gian kể từ ba tháng cuối năm 2008. Điều này sẽ đặt ra thách thức đối với thị trường trái phiếu trị giá 7,4 nghìn tỷ USD vốn đã được sử dụng của Nhật Bản. Đặc điểm lạm phát địa phương rất thấp hoặc thường âm và sự hỗ trợ dồi dào của ngân hàng trung ương có thể sớm trở thành quá khứ.

Chiến lược gia trưởng Kazuhiko Sano tại Công ty Chứng khoán Tokai Tokyo, cho biết: “Nếu thị trường trái phiếu vẫn mạnh, mọi người sẽ suy đoán rằng Ngân hàng Nhật Bản sẽ bắt đầu giảm quy mô mua trái phiếu vào tháng 4. Một khi Ngân hàng Nhật Bản giảm tốc độ lại mua trái phiếu, lợi suất sẽ tăng lên."

Ngoài mức giảm dự kiến, các dấu hiệu thay đổi quan điểm của Ngân hàng Trung ương Nhật Bản có nghĩa là mức giảm có thể sâu hơn dự kiến. Thống đốc Ngân hàng Nhật Bản Kazuo Ueda cho biết vào tháng trước rằng ông sẽ xem xét giảm bớt việc mua trái phiếu vào một thời điểm nào đó, nhấn mạnh rằng cách tiếp cận của BOJ sẽ là sử dụng lãi suất ngắn hạn làm công cụ chính sách thay vì chồng chất những khoản nợ khổng lồ.

Naoya Hasekawa, chiến lược gia trái phiếu cấp cao tại Okasan Securities Co., cho biết, trích dẫn bản tóm tắt cuộc họp tháng 3 của Ngân hàng Trung ương Nhật Bản, Nếu việc mua tất cả các kỳ hạn của Ngân hàng Nhật Bản ở mức thấp hơn trong phạm vi kế hoạch, thì điều đó sẽ tương đương với việc giảm mua trái phiếu khoảng 1 nghìn tỷ yên mỗi tháng.

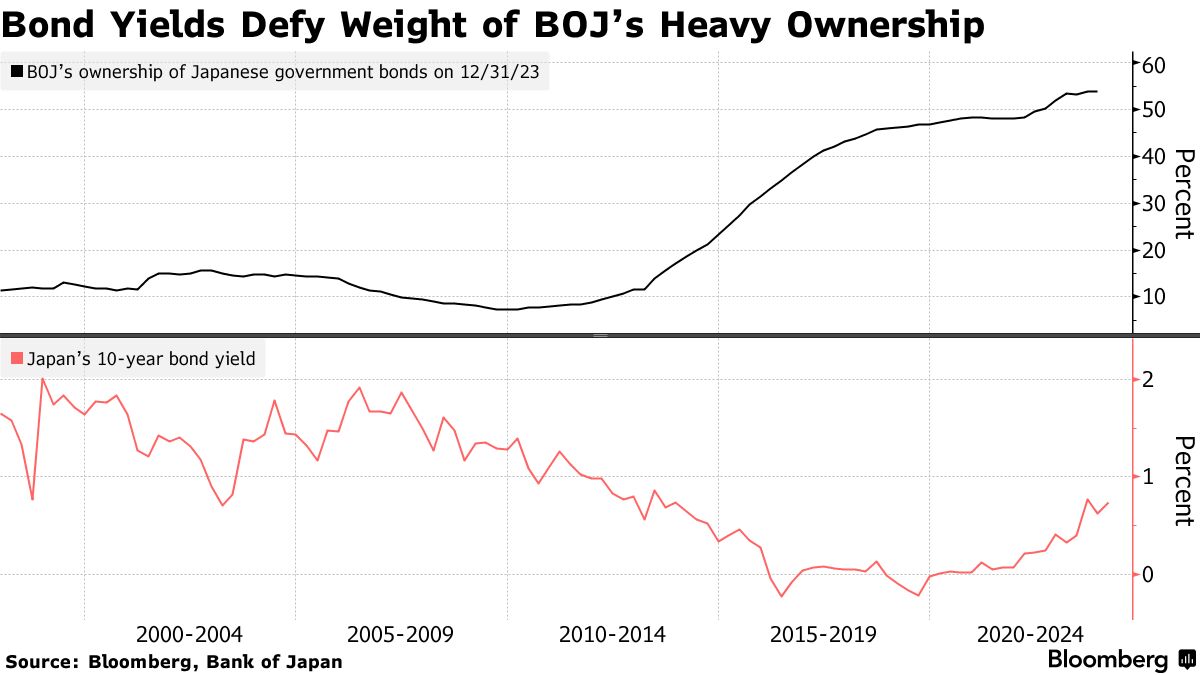

Kazuo Ueda mơ hồ về tác động của quyền sở hữu BOJ, hiện nắm giữ 54% dư nợ, đối với thị trường trái phiếu chính phủ Nhật Bản. Đối với các nhà giao dịch, báo cáo tháng 3 năm 2021 của Ngân hàng Nhật Bản vẫn còn mới mẻ, trong đó cho thấy rằng chỉ cần giảm 1% lượng nắm giữ trên thị trường sẽ đẩy lãi suất trái phiếu chính phủ kỳ hạn 10 năm chuẩn lên 2 điểm cơ bản.

(Nguồn:Bloomberg)

Mức giảm dự kiến có thể không đủ để làm giảm đáng kể dự trữ trái phiếu của BOJ, và ngân hàng này đang tiếp tục mua số lượng trái phiếu không giới hạn với lãi suất cố định và cung cấp các khoản vay giá rẻ để khuyến khích các ngân hàng mua nợ. Việc giảm tỷ lệ nắm giữ của Ngân hàng Nhật Bản có thể không có tác động tương tự lên thị trường như việc tăng tỷ lệ nắm giữ của họ. Các nhà đầu tư nhìn chung không thích thua lỗ, vì vậy việc bán tháo có thể sẽ nghiêm trọng hơn khi giá giảm, cho thấy quyền sở hữu BOJ giảm có thể gây áp lực tăng lợi suất nhiều hơn.

(Nguồn:Bloomberg)

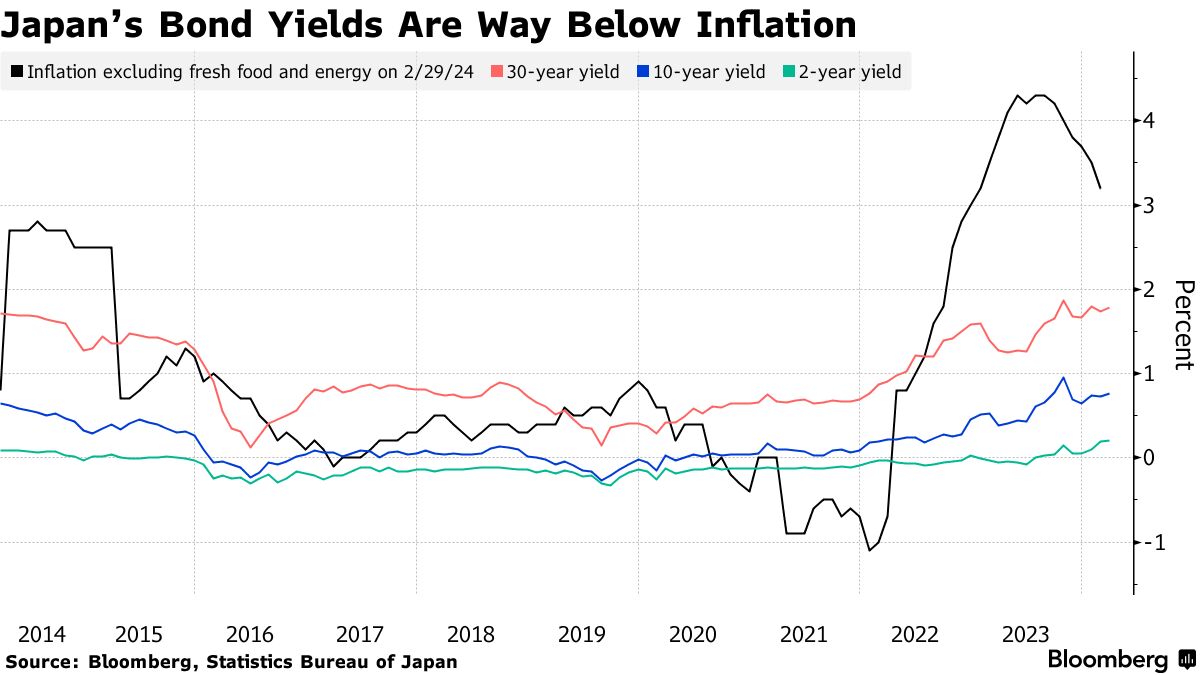

Ngân hàng trung ương có thể sẽ đứng ngoài cuộc, vì Ueda cho biết lập trường của họ về cơ bản là để thị trường xác định lợi suất trái phiếu. Tuy nhiên, do lợi suất JGB vẫn ở mức thấp hơn lạm phát nên hầu hết các nhà đầu tư có thể sẽ do dự khi bán ở mức này.

Kazuhiko nói: “Cho dù BOJ nắm giữ bao nhiêu trái phiếu, họ cũng không thể ngăn lợi suất tăng khi có một đợt bán tháo lớn”. “Do Ngân hàng Nhật Bản dự kiến sẽ tăng lãi suất một lần nữa nên lợi suất hiện tại quá thấp.”

Với sự chú ý của nền kinh tế Nhật Bản, các nhà đầu tư phải chú ý đến những gì Ngân hàng Nhật Bản nói. Các bài phát biểu gần đây đã tác động đến nhu cầu của người mua đối với đồng yên. Câu chuyện đang thay đổi trong bối cảnh mối đe dọa can thiệp đang diễn ra có thể gây áp lực lên tỷ giá USD/JPY. #Đồng Yên mất giá#

Sau đó, dữ liệu sản xuất của Hoa Kỳ cũng sẽ cần được xem xét. Sản xuất đóng góp ít hơn 30% cho nền kinh tế Mỹ. Tuy nhiên, các nhà đầu tư có thể sẽ phản ứng với các xu hướng trong hoạt động sản xuất. Dữ liệu tốt hơn mong đợi có thể hỗ trợ kỳ vọng ngày càng tăng rằng Mỹ sẽ tránh được suy thoái kinh tế.

Các nhà kinh tế dự đoán PMI Sản xuất ISM sẽ tăng lên 48,4 từ 47,8 và ngoài PMI tổng thể, các nhà đầu tư cũng nên xem xét các thành phần phụ về việc làm, đơn đặt hàng mới và giá cả.

Các nhà đầu tư sẽ phải chú ý đến những bình luận từ các thành viên Ủy ban Thị trường mở Liên bang (FOMC) vào đầu tuần này, với thành viên FOMC Lisa Cook dự kiến sẽ phát biểu theo lịch. Phản ứng với báo cáo thu nhập và chi tiêu cá nhân có thể ảnh hưởng đến việc đặt cược của nhà đầu tư vào việc Cục Dự trữ Liên bang cắt giảm lãi suất vào tháng 6.

Chỉ số giá PCE cốt lõi của Hoa Kỳ đã tăng 2,8% so với cùng kỳ trong tháng 3 sau khi tăng 2,9% trong tháng 2. Thu nhập và chi tiêu cá nhân báo hiệu một môi trường đang được cải thiện có thể làm trầm trọng thêm lạm phát do nhu cầu. Việc cải thiện điều kiện nhu cầu có thể làm giảm khả năng đặt cược vào việc cắt giảm lãi suất của Cục Dự trữ Liên bang vào tháng 6.

Về triển vọng ngắn hạn, xu hướng ngắn hạn của USD/JPY sẽ phụ thuộc vào PMI dịch vụ, nhận định của ngân hàng trung ương và báo cáo việc làm của Hoa Kỳ. Hoạt động trong lĩnh vực dịch vụ của Hoa Kỳ khởi sắc và báo cáo việc làm tốt hơn mong đợi của Hoa Kỳ có thể sẽ thúc đẩy nhu cầu của người mua đối với USD/JPY. Tuy nhiên, mối đe dọa can thiệp có thể hạn chế khả năng tăng giá của cặp USD/JPY.

Phân tích kỹ thuật USD/JPY

Nhà phân tích Bob Mason của FXEmpire cho biết USD/JPY vẫn cao hơn nhiều so với đường trung bình động 50 ngày và 200 ngày, gửi tín hiệu giá tăng.

Việc vượt qua ngưỡng kháng cự 151,685 của USD/JPY sẽ cho phép phe bò chạy ở mốc 152.

Ngược lại, việc USD/JPY phá vỡ ngưỡng 151 có thể khiến đường EMA 50 ngày phát huy tác dụng. Việc phá vỡ xuống dưới đường EMA 50 ngày có thể cho phép phe gấu chạy ở mức hỗ trợ 148,529.

Chỉ số RSI 14 ngày là 62,87, cho thấy USD/JPY sẽ tăng lên mốc 152 trước khi tiến vào vùng quá mua.

(Nguồn:FXEmpire)